Die Idee

Mit "Sparplan Effekt" und "Sell in May Strategie" ist die Anlageklasse A des ABC Modells sehr gut abgedeckt. Rohstoffe (Commodities, Anlageklasse C) sind mit den Strategien "Friday Gold Rush" und "Maske des Pharao" zumindest teilweise erfasst. Nun ist es also an der Zeit, den das Timing betreffenden Teil der multidimensionalen Diversifizierung auch bei der Anlageklasse B - den Bonds (Anleihen) - in ersten Schritten näher zu untersuchen.

Die Analyse

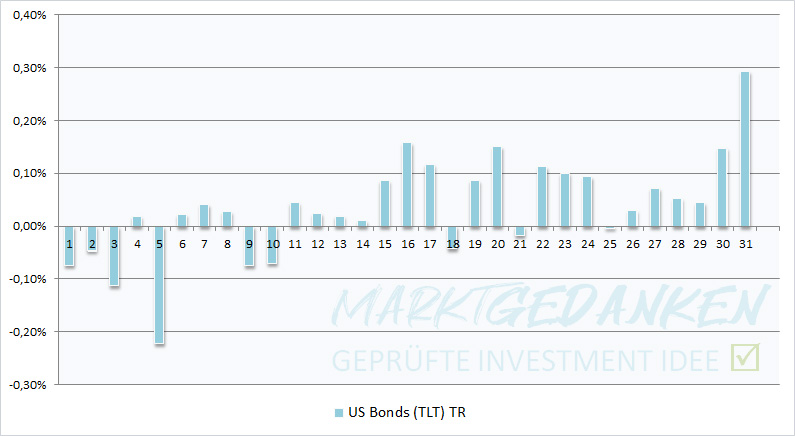

Für unsere Analyse betrachten wir die langlaufenden US Staatsanleihen - genauer gesagt den iShares 20+ Year Treasury Bond ETF (TLT) auf Tagesbasis. Als Kurshistorie wurden adjustierte Daten inklusive gezahlter Dividenden seit August 2002 heran gezogen. Betrachtet man den Verlauf über die Kalendertage eines Monats hinweg, so zeigt sich zu Monatsbeginn eine deutliche Schwäche in den Kursen. Ab ungefähr der zweiten Handelswoche (Kalendertag 11) baut sich hingegen langsam eine Stärke auf, die insbesondere zum Monatsschluss nochmals extrem ausgeprägt ist. Einzig plausible Erklärung dafür ist, dass eine Vielzahl der Marktteilnehmer die Anleihen kaufen, um jeweils zum Monatsbeginn die Zinsen zu kassieren und die Anleihen im Anschluss daran wieder verkaufen.

Hinweis: Weitere Untersuchungen haben ergeben, dass dieses Phänomen nur bei den langlaufenden Anleihen auftritt. Anleihen mit kürzeren Laufzeiten weisen andere Muster auf, die uns allerdings auf lange Sicht keinen signifikanten Vorteil generieren und deswegen an dieser Stelle zunächst nicht weiter betrachtet werden sollen.

Die Performance

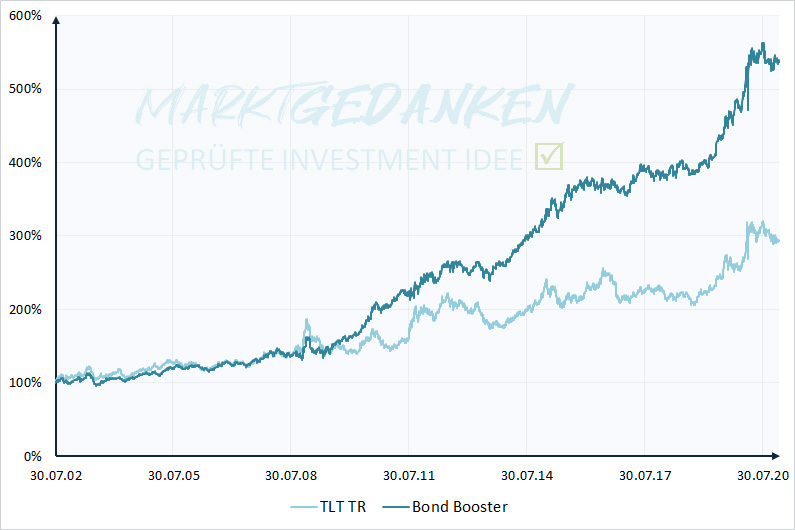

Zur Berechnung der Performance wird die Position vom ersten Handelstag, der auf den 10. Kalendertag folgt, bis zum Monatsende gehalten. Näherungsweise wurden je eröffneter Position Spread und Transaktionsgebühren mit 0,04% sowie anteilig laufende Kosten (u.a. für Zinsen, Depotgebühren) mit 3,0% p.a. der Kontogröße angesetzt. Für das reine Halten des Underlyings TLT ("Buy & Hold") wurden pauschal vom Kontowert 1,5% p.a. an Gesamtkosten veranschlagt. Gezahlte Zinsen wurden in der Performance taggenau berücksichtigt, Steuern werden nicht erfasst. Daten berufen auf dem Verlauf in US$.

In der Praxis sind die Kosten abhängig von Bank/Broker, Produkt, Markt und Handelsvolumen und beeinflussen die langfristig real zu erzielende Rendite entscheidend mit!

US Bond Booster im Praxistest

Erstaunlich. Obwohl man bei dieser saisonalen Strategie auf die erhaltenen Zinsen verzichtet, schlägt man dennoch die "Buy & Hold" Variante inklusive ihrer Zinszahlungen. In Zahlen sind dies 10,15% p.a. Rendite vs. 6,40% p.a. (nach Kosten). Einen nicht unerheblichen Teil für diese außergewöhnliche Performance liegt sicherlich in den um 1/3 verringerten Drawdown (von knapp 27% auf rund 18%).

Snapshot |

"US Bond Booster" |

|---|---|

| Handelsansatz | Temporäres Halten von langfristigen US Staatsanleihen |

| Geeignet für | US Staatsanleihen (TLT) |

| Klassifizierung | B (Bonds, Anleihen) - Mehr zum ABC Modell |

| Strategietyp | Satellit - Mehr zum Core-Satellite Ansatz |

| Instrumente | ETF, Optionen |

| Haltedauer | mittel - ca. zwei bis drei Handelswochen im Monat |

| Handelsfrequenz | niedrig - zwei Transaktionen (je ein Kauf/Verkauf) pro Monat |

| Kostenanalyse | Relativ wenige Transaktionen und mittlere Haltedauer führen bei dieser Strategie zu keinen großen Problemen hinsichtlich der Kosten. Währungsschwankungen sind in dieser Analyse nicht berücksichtigt worden. |

| Anmerkungen | Eine Kombination der Strategie mit technischer Analyse und weiteren saisonalen Effekten kann das Ergebnis verbessern. Es ist an dieser Stelle jedoch anzumerken, dass das hier betrachtete Produkt nur durch Umwege für nicht US Bürger handelbar ist. Effekte auf andere Anleiheformen (bspw. europäische Staatsanleihen) wird noch untersucht. |

Das Fazit

Anleihen sind langweilig? Mitnichten! Es zeigt sich deutlich, dass auch bei Bonds durch saisonale Effekte nicht unerhebliche Überrenditen gegenüber einem "Buy & Hold" Ansatz machbar waren. Und das sogar bei vollständigem Verzicht auf die monatlichen Zinszahlungen! Das einfache Konzept überzeugt und wird deshalb im kostenlosen Investment Kalender berücksichtigt. Teilnehmer am PLUS+ Programm erhalten nähere Details zur Handelbarkeit und tiefer gehende saisonale Analysen mit optimiertem Extra-Boost. PLUS+ Programm einfach und sicher bei Digistore24 buchen!