FOMC Meeting Master: Die Idee

Bereits im Jahr 2011 wurde von den Mitarbeitern der Federal Reserve Bank (FED) David O. Lucca und Emanuel Mönch eine Studie veröffentlicht, welche das Verhalten der Aktienmärkte zu den Terminen der FOMC Treffen näher untersucht . Sie kam - kurz gesagt - zu dem Ergebnis, dass diese Treffen einen enormen Einfluss auf die Aktienmärkte ausüben. Das Interessante daran: die Märkte bewegen sich bereits vor der Bekanntgabe des Sitzungsergebnisses (bspw. einer Zinsentscheidung). Im Folgenden untersuchen wir die Bewegungen des S&P 500 während der FOMC Meetings beginnend mit dem Herbst 1997.

FOMC Meeting Master: Die Analyse

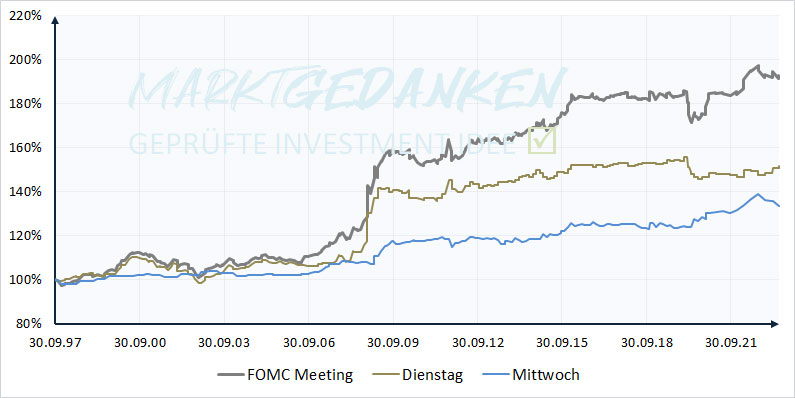

Rund 92% Rendite (vor Kosten) nach fast 26 Jahren sind an sich schon kein schlechter Wert. Unter Berücksichtigung der Tatsache, dass man mit dieser Strategie nur ca. 16 Tage im Jahr (die FOMC Meetings finden acht Mal jährlich - zumeist Dienstag und Mittwoch - statt) investiert ist, beeindruckt dieses Ergebnis umso mehr. Doch was bleibt nach Kosten über? Und wie steht man im Vergleich zum "Buy & Hold" Ansatz? Dies zeigt uns die Performanceanalyse.

FOMC Meeting Master: Die Performance

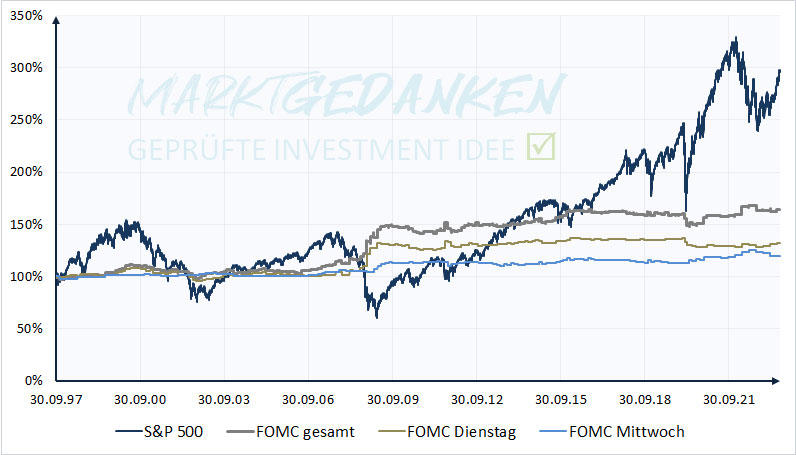

Zur Berechnung der Performance wurde der Kursverlauf des S&P 500 (ohne Dividenden) seit September 1997 heran gezogen. Eine Position zum FOMC Meeting wird zum Vortagesschluss eröffnet (bspw. Montag oder Dienstag) und zum Schlusskurs des FOMC Meeting Tages (Dienstag oder Mittwoch) beendet. Näherungsweise wurden je eröffneter Position Spread und Transaktionsgebühren mit 0,08% berücksichtigt sowie je Handelstag anteilig Kosten (u.a. für Zinsen, Depotgebühren) mit 3,0% p.a. angesetzt. Für den "Buy & Hold" Ansatz wurden vom Kontowert 1,2% p.a. an Gesamtkosten veranschlagt.

Bitte beachten: Die individuellen Kosten sind abhängig von Bank/Broker, Produkt, Markt, Handelsvolumen und der Kontogröße. Sie können deshalb von den hier getroffenen prozentualen Annahmen erheblich abweichen. Die im Folgenden ermittelten Renditen wurden ohne Berücksichtigung von Wechselkursbewegungen und Steuern ermittelt. Sie dienen nur der Information und stellen weder ein Versprechen noch eine Garantie für zukünftige Gewinne dar!

FOMC Meeting Master im Praxistest

Auch unter Berücksichtigung von moderaten Kosten bleibt am Ende ein positives Ergebnis der FOMC Meeting Master Strategie. Die +2,47% Rendite p.a. mögen auf den ersten Blick als wenig erscheinen. Doch berücksichtigt man, dass dafür nur 16 Handelstage im Jahr benötigt werden, ergibt sich eine adjustierte Rendite von über 40% p.a.! Kritisch zu sehen ist, dass dieses Ergebnis mit mehreren nicht unerheblichen Rückschlägen (konkret: Drawdowns bis zu 10,15%) einhergeht. Den "Buy & Hold" Ansatz schlägt sie absolut gesehen naturgemäß nicht, aber das kann und soll bei der kurzen Haltedauer auch nicht ihr Anspruch sein. Als Ergänzung ist und bleibt sie aufgrund der einfachen Umsetzung weiterhin in Beobachtung.

| Snapshot | FOMC Meeting Master |

|---|---|

| Handelsansatz | Investition in den S&P 500 während der FOMC Treffen |

| Geeignet für | Aktienindizes (bspw. S&P 500) |

| Klassifizierung | A (Aktien) - Mehr zum ABC Modell |

| Strategietyp | Satellit - Mehr zum Core-Satellite Ansatz |

| Instrumente | Futures, CFD |

| Haltedauer | kurz - ein bis zwei Tage |

| Handelsfrequenz | niedrig - 16 Transaktionen (je acht Kauf/Verkauf) pro Jahr |

| Kostenanalyse | Kurze Haltedauer und wenige Transaktionen machen diese Strategie aus kostentechnischer Sicht in erster Linie für eine Umsetzung per Futures oder CFD interessant. ETFs erscheinen auf den ersten Blick für diesen Ansatz weniger attraktiv. |

| Anmerkungen | Analyse mit Daten von Kassa und Future bringen ähnliche Ergebnisse. Die Kombination dieses Trading Ansatzes mit technischer Analyse und übergeordneten saisonalen Mustern kann das Ergebnis weiter verbessern. |

FOMC Meeting Master: Das Fazit

Eine geringe Anzahl von Transaktionen, kurze Haltedauer, mehrfach nachgewiesenes Rendite-/Risiko Profil. Es spricht vieles für den FOMC Meeting Master. Blind folgen sollte man diesem Trading Ansatz aufgrund der gezeigten Rückschläge allerdings nicht. Hier bietet sich eine Kombination mit technischer Analyse und übergeordneten Saisonalitäten an. Praktisch: da die Termine der FOMC Meetings im Vorfeld bekannt sind, können sie frühzeitig im kostenlosen Investment Kalender eingetragen werden.

Dein Ansprechpartner

Du willst mehr über diese oder andere Strategien erfahren? Du hast Fragen zum PLUS+ Programm? Dein persönlicher Investment Coach Michael steht Dir gerne bei Deinen Anliegen zur Verfügung.

Nimm einfach unter

Michael A. Martens

Michael A. Martens